Tassazione e fiscalità

Tesi Programmatica

Contesto

In questa sezione presentiamo un quadro sintetico delle principali entrate tributarie e contributive, limitandoci a quelle aree su cui saranno avanzate proposte di riforma nella parte finale del documento.

Redditi delle persone fisiche

IRPEF

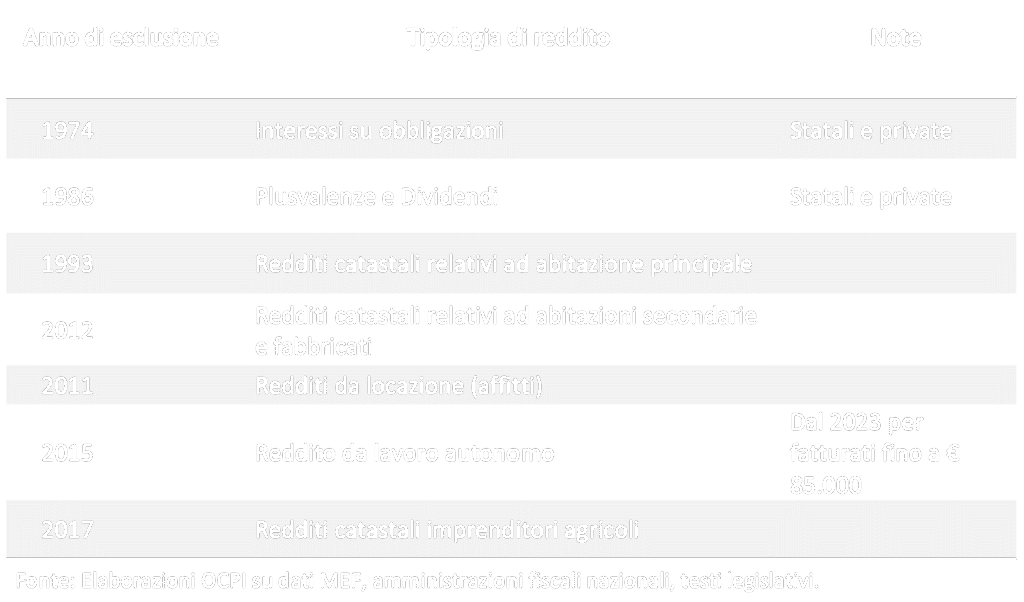

L’Imposta sui Redditi delle Persone Fisiche (IRPEF) (249,4 miliardi nel 2024) si applica sui redditi rientranti nelle categorie: redditi fondiari, di capitale, di lavoro dipendente, di lavoro autonomo, di impresa e diversi. Storicamente l’IRPEF fu concepita come un’imposta unica, personale e progressiva basata sul principio di capacità contributiva. L’imposta avrebbe determinato la capacità contributiva complessiva del soggetto in un unico imponibile, dato dalla somma delle sei categorie di reddito, tassato con criteri di equità e progressività. Nel corso degli anni però, sempre più redditi sono stati esclusi dalla base imponibile IRPEF in favore di regimi speciali.

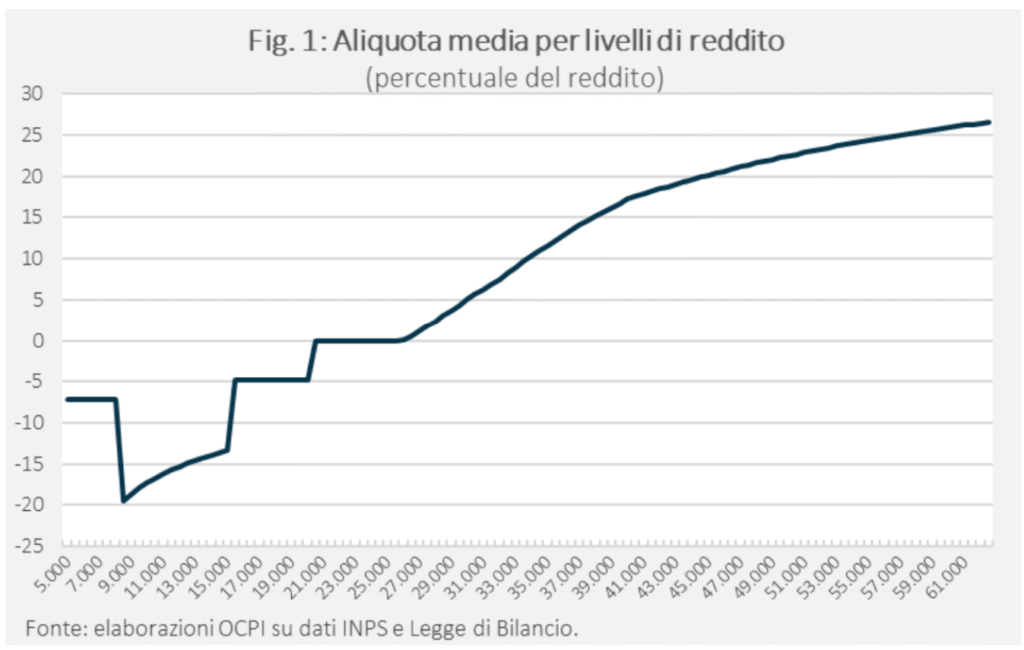

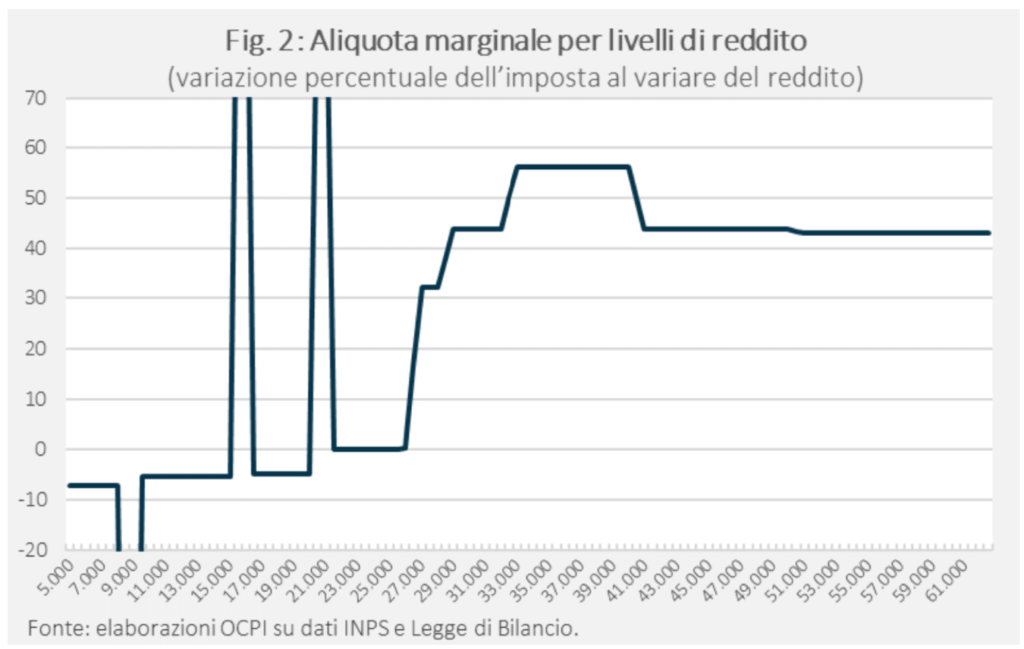

L’IRPEF è un’imposta progressiva a scaglioni. L’imponibile è determinato sottraendo al reddito lordo una serie di deduzioni, la più importante delle quali è rappresentata dai contributi previdenziali e assistenziali. Dal periodo d’imposta 2025 gli scaglioni sono tre: 23% per la quota di reddito fino a 28.000 euro, 35% per la quota tra i 28.000 e i 50.000 euro, 43% per la quota superiore a 50.000 euro. L’imposta viene poi ridotta da un’articolata serie di detrazioni classificabili in due categorie principali: quelle che spettano in base alla tipologia di reddito da lavoro percepito e quelle che invece sono legate a spese effettivamente sostenute. Le prime sono soggette ad una riduzione progressiva all’aumentare del reddito, un meccanismo che da un lato comporta squilibri notevoli nelle aliquote marginali e dall’altro permette virtualmente una fascia esente di reddito (circa fino a 8.500 euro). Gli oneri detraibili, invece, sono rappresentati da una serie di spese quali, ad esempio, le ristrutturazioni edilizie, gli interventi di risparmio energetico, le spese mediche e per farmaci, le spese d’istruzione, gli interessi passivi sui mutui ipotecari e altre.

Figura 1 e 2: Aliquote (medie e marginali) al variare del reddito imponibile (per i dipendenti).

Addizionali regionali e comunali IRPEF

Accanto all’IRPEF statale, i contribuenti sono soggetti anche a prelievi aggiuntivi di competenza degli enti territoriali (nel 2024 15,1 miliardi per le Regioni, 6,1 miliardi per i Comuni). Alcune Regioni applicano aliquote uniche, altre usano gli scaglioni nazionali, altre scaglioni propri, con aliquote variabili tra 0,7% e 3,33%. Lo stesso vale per i Comuni, le cui aliquote variano tra 0 e 1,2%.

La presenza di addizionali determina una significativa variabilità della pressione fiscale tra territori, a parità di reddito imponibile, e contribuisce a rendere meno trasparente l’onere complessivo dell’imposta personale sul reddito.

Regimi sostitutivi

A fianco all’IRPEF progressiva ci sono una serie di regimi separati, tra cui citiamo i principali:

- regime forfettario: si applica alle persone fisiche che esercitano attività d’impresa, arti o professioni in forma individuale e che, nell’anno precedente, hanno avuto ricavi o compensi non superiori a 85.000 euro. Prevede semplificazioni contabili e IVA. Il reddito imponibile è calcolato applicando ai ricavi/compensi un coefficiente di redditività stabilito per settore, ed è tassato con un’imposta sostitutiva del 15%, ridotta al 5% per i primi cinque anni di attività;

- imposta sostitutiva sui redditi da capitale: 26% della plusvalenza prodotta (12,5% se prodotta da investimenti in titoli di stato ed enti sovranazionali) o del dividendo trasferito;

- imposta sostitutiva “cedolare secca” sui redditi da locazione: 21% sul canone di affitto (10% se in canone concordato);

- “rientro dei cervelli”: i lavoratori ad alta specializzazione che rientrano in Italia dopo almeno tre anni all’estero hanno per cinque anni l’imponibile IRPEF dimezzato (8 se acquistano casa);

- previdenza complementare: le plusvalenze dei fondi pensione sono tassate al 20% (ogni anno, anche se non realizzate). Il capitale versato è tassato con aliquote variabili tra il 9 e il 23% al momento dell’erogazione della prestazione.

Contributi previdenziali e sociali

Nel 2024 i contributi previdenziali hanno garantito 284 miliardi di euro (oltre il 13% del PIL), con aliquote ordinarie per i dipendenti intorno al 33% della retribuzione lorda (23–24 punti a carico del datore, 9–10 del lavoratore).

Oltre ai contributi IVS, si aggiungono prelievi specifici: NASpI 1,31%, malattia e maternità 2,4%, INAIL dal 2‰ a oltre il 10% a seconda del rischio, CUAF 0,68%.

Nonostante l’elevato prelievo, i contributi non coprono la spesa pensionistica (oltre 340 miliardi, >16% del PIL) né le altre prestazioni di sostegno e famiglia: la spesa complessiva dell’INPS supera i 417 miliardi. La differenza è finanziata dalla fiscalità generale, in un quadro reso critico dall’invecchiamento demografico e dall’ampliamento delle funzioni sociali dell’Istituto.

Redditi delle società

IRES

L’Imposta sui Redditi delle Società (62,3 miliardi nel 2024) è un’imposta proporzionale che grava con un’aliquota del 24% sugli utili della generalità degli enti collettivi: società di capitali residenti, enti (pubblici e privati, diversi dalle società, compresi trust, consorzi e associazioni) commerciali e non commerciali.

Attività produttive in forma individuale o societaria

IRAP

L’Imposta Regionale sulle Attività Produttive (33,1 miliardi nel 2024) si applica al valore della produzione netta delle imprese, ovvero il valore aggiunto prodotto da un’azienda attraverso l’utilizzo dei fattori produttivi al netto dei costi di produzione. L’aliquota IRAP ordinaria è pari al 3,9%. Esistono inoltre aliquote specifiche per alcuni settori e, in aggiunta, le singole regioni possono introdurre variazioni all’aliquota applicabile. Il gettito IRAP concorre al finanziamento del servizio sanitario nazionale

Patrimoniali

IMU

L’Imposta Municipale propria (18,1 miliardi nel 2024) è l’imposta dovuta per il possesso di fabbricati, aree fabbricabili e terreni agricoli. La base imponibile è costituita da un valore convenzionale di rendita, scollegato dal valore di mercato. A questo si applicano aliquote variabili tra 0 e 1,06%. Si evidenzia che gli immobili adibiti ad abitazione principale sono esentati da questa imposta, così come quelli, tra gli altri, destinati ad attività di culto (o comunque di proprietà della Santa Sede), culturali o istituzionali.

ISD

Imposta sui trasferimenti di beni e diritti per successione, donazione o a titolo gratuito, compresi trust e vincoli di destinazione. Prevede aliquote dal 4 all’8% in base al grado di parentela, con franchigie di 1 milione di euro per coniuge e parenti in linea retta e 100.000 euro per fratelli e sorelle. Nel 2022 ha generato circa 1 miliardo di euro di gettito.

Consumi

IVA

L’Imposta sul Valore Aggiunto (IVA) ha garantito nel 2024 un gettito pari a circa 208 miliardi di euro. Colpisce il valore aggiunto in ciascuna fase della produzione e dello scambio, cioè la differenza tra il prezzo di vendita di un bene o servizio e il costo dei beni e servizi utilizzati per produrlo. L’onere effettivo grava sul consumatore finale, mentre le imprese fungono da sostituti d’imposta, riversando all’Erario l’imposta incassata al netto di quella già pagata sugli acquisti.

L’aliquota ordinaria è del 22%, mentre sono previste aliquote ridotte:

- 10% per alcuni beni e servizi di largo consumo (ad esempio alimentari, energia, turismo);

- 5% per specifici beni e servizi sanitari e sociali;

- 4% per beni e servizi considerati di prima necessità (ad esempio pane, latte, libri, dispositivi per disabili);

- 0% esenzioni ed esclusioni per specifici settori (prestazioni sanitarie, locazioni immobiliari, servizi educativi, contribuenti forfettari).

La pressione fiscale

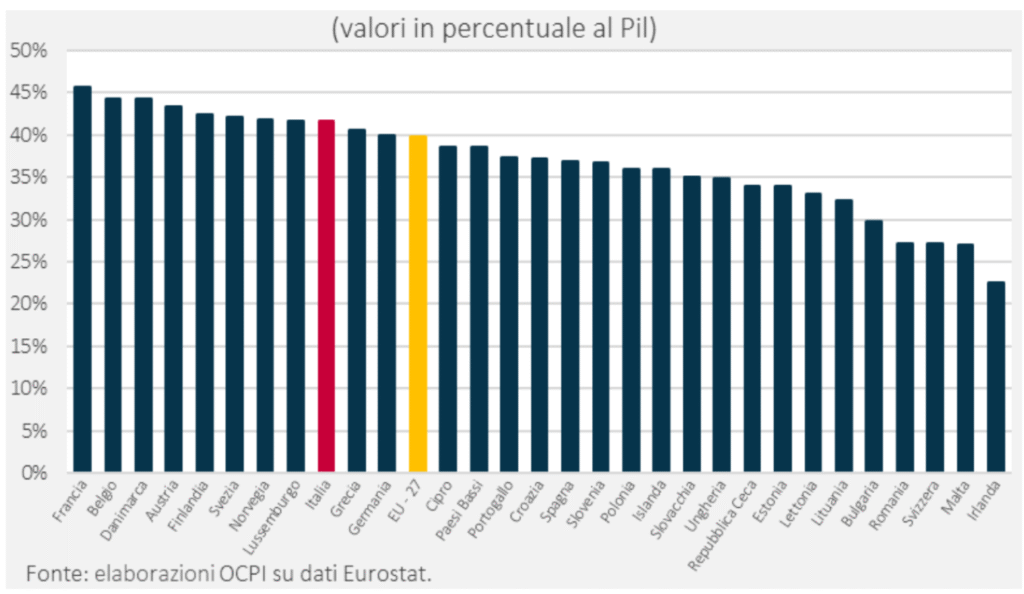

La pressione fiscale è il rapporto tra le entrate tributarie e contributive (la somma di imposte dirette, indirette, in conto capitale e contributi sociali) e il PIL. Indica quindi quanta parte del reddito prodotto in un Paese viene prelevata attraverso una di queste forme di entrata.

Come si posiziona l’Italia rispetto agli altri Paesi europei?

La pressione fiscale italiana (41,4% nel 2023), sebbene superiore alla media UE (39,8%), non è la più elevata d’Europa. Nel 2023, l’Italia era al nono posto, dietro Francia (45,6%), Belgio, Austria, Lussemburgo e Paesi scandinavi.

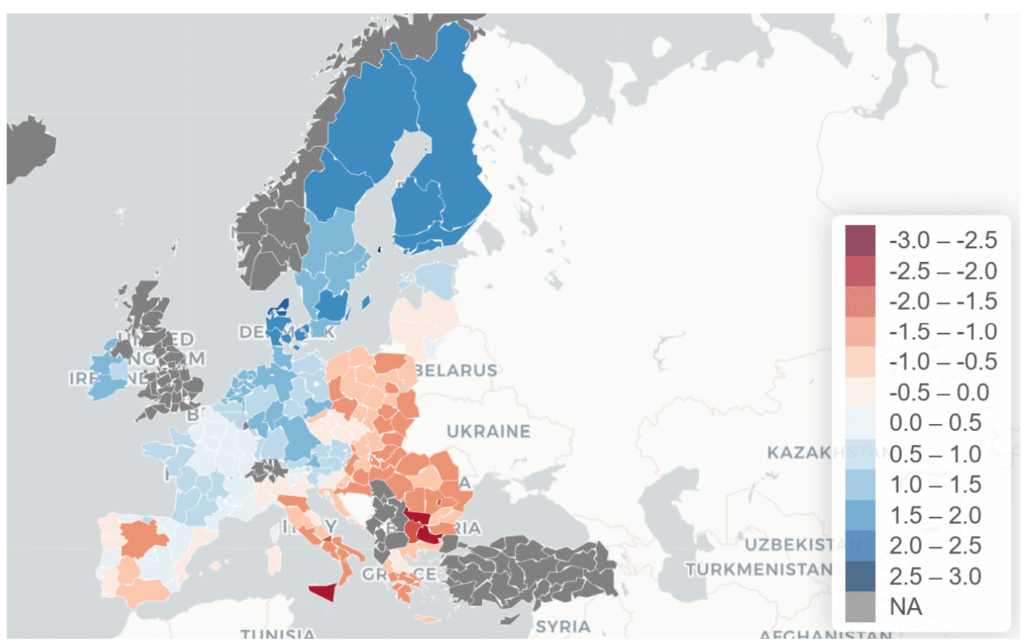

Si noti però che la qualità percepita della pubblica amministrazione ci pone tra gli ultimi posti, con l’est Europa, la Grecia e parte di Spagna e Portogallo, tutti Paesi con pressione fiscale più bassa (Figura 4).

Problemi

L’analisi dei problemi parte dal presupposto di evitare un approccio “valoriale” o “etico”, concentrandosi invece sulle distorsioni economiche e sociali introdotte dal sistema fiscale, con l’obiettivo di individuare le principali leve di intervento. Un sistema perfettamente “neutro” non è realizzabile, ma è possibile ridurre al minimo le distorsioni introdotte dalle scelte politiche che riteniamo socialmente desiderabili.

Il primo nodo è l’elevata pressione fiscale, che nel 2024 ha superato il 42% (47% se consideriamo l’economia sommersa). Il problema si articola su due piani: il livello, alto a causa dell’alta spesa pubblica, e la distribuzione del prelievo.

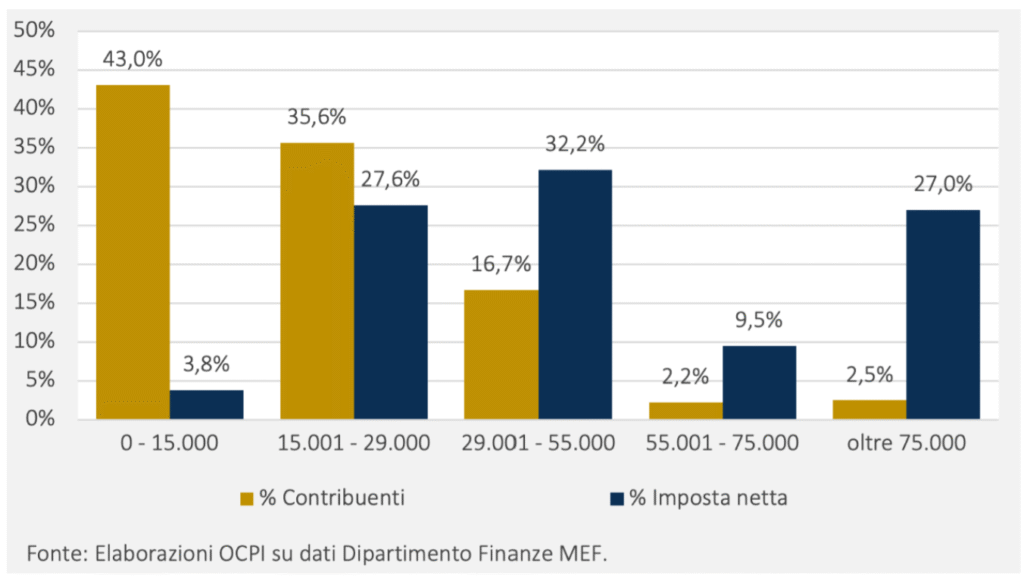

L’impianto del sistema tributario italiano risale agli anni ‘70, quando i redditi da lavoro dipendente costituivano la principale fonte di reddito degli italiani. Oggi questa quota si è ridotta a poco più del 40% dei redditi complessivi, ma l’IRPEF – che da sola genera quasi il 40% delle entrate tributarie – continua a gravare prevalentemente su questa categoria, che rappresenta quasi l’80% dei redditi assoggettati a imposizione progressiva. Lo squilibrio è accentuato dal progressivo spostamento di altre tipologie reddituali verso regimi proporzionali ad aliquote ridotte (Figura 5).

Alcuni esempi:

- sebbene la contabilità nazionale segnali una forte crescita della quota delle rendite immobiliari sul totale dei redditi, i redditi figurativi degli immobili sono stati sottratti dalla base imponibile dell’IRPEF dai primi anni ‘90, quelli effettivi (gli affitti) sottoposti ad aliquote agevolate (“cedolari secche”), e l’imposta patrimoniale, l’IMU sopravvive solo su edifici commerciali e abitazioni non principali (con forti distorsioni causa mancato aggiornamento del catasto);

- i redditi dei lavoratori autonomi, già caratterizzati da elevata evasione, sono stati assoggettati in gran parte a un’aliquota agevolata tramite l’introduzione e l’ampliamento della flat tax (i.e. “regime forfettario”);

- L’ISD (Imposta sulle Successioni e Donazioni) ha aliquote più basse, meno progressive e franchigie più elevate rispetto a quella di altri Paesi europei, con un gettito dello 0,05% del PIL contro lo 0,7% della Francia e 0,3% di Germania e Spagna.

Di conseguenza, il peso dell’imposizione progressiva grava quasi esclusivamente sui redditi medio-alti da lavoro dipendente, ossia sui contribuenti più qualificati e produttivi (Figura 6). Questo introduce forti iniquità orizzontali (tra categorie di reddito) e verticali, aggravate da forti discontinuità nelle aliquote marginali (Figura 2). Nel 2023, il 10% dei contribuenti con redditi superiori a 45k euro ha versato da solo il 50% dell’IRPEF, il 50% più “ricco” ne ha pagato il 93%.

Sul versante dell’imposizione societaria, l’IRAP si conferma particolarmente problematica. Essa grava direttamente sul lavoro e sull’impresa, penalizzando la competitività e l’occupazione. Il suo meccanismo, che incide anche su settori in perdita, amplifica la distorsione rispetto alle altre imposte. Inoltre, la sua applicazione disomogenea tra regioni crea squilibri territoriali.

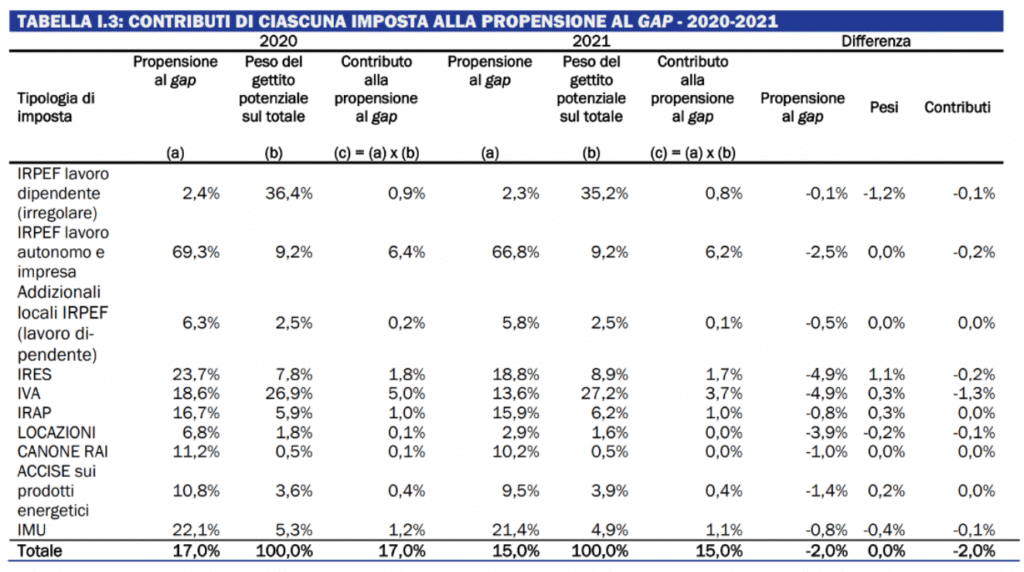

Chiudiamo con l’evasione fiscale, un problema storico dell’Italia. Le imposte più colpite sono l’IVA e l’IRPEF derivante da redditi di lavoro autonomo e d’impresa. Secondo il Rapporto Annuale sull’Economia Non Osservata, l’evasione fiscale ammontava a 82 miliardi di euro nel 2021, in calo rispetto ai 108 miliardi calcolati nel 2017 (MEF, 2024), ma ancora molto elevata in termini assoluti. L’economia sommersa resta intorno al 9% del PIL (ISTAT, 2024).

I settori più coinvolti sono i servizi rivolti a consumatori finali, seguiti da commercio, trasporti, alloggio e ristorazione, costruzioni, agricoltura, silvicoltura e pesca, attività professionali, scientifiche e tecniche.

Proposte

Le soluzioni proposte sono volte a minimizzare le distorsioni economiche e sociali dell’attuale sistema fiscale. Si definiscono in modo chiaro gli obiettivi politici, lasciando ove opportuno aperti spazi di valutazione tecnica da approfondire.

Riforma dell’IRPEF

Serve una riforma organica che migliori efficienza ed equità. Due i modelli di riferimento, entrambi presenti nel dibattito internazionale:

- imposta onnicomprensiva su tutti i redditi, con un unico imponibile tassato poi in modo progressivo;

- sistema duale, con redditi da lavoro tassati in modo progressivo e altri redditi con aliquote proporzionali (o comunque a progressività ridotta).

L’intervento deve essere ispirato ai principi di progressività e di equità orizzontale (a parità di condizioni corrisponda parità di trattamento fiscale) e verticale (a condizioni differenti corrispondano trattamenti fiscali differenti).

È indispensabile eliminare il fiscal drag, prevedendo un adeguamento automatico degli scaglioni, così da evitare che la progressività si trasformi in un aggravio ingiustificato per i lavoratori.

È altresì indispensabile rivedere l’attuale sistema di deduzioni e detrazioni, che genera forti disparità e aliquote marginali effettive che in alcuni casi superano il 100%, al fine di ristabilire una progressività equa e trasparente.

Occorre una razionalizzazione delle spese fiscali, oggi eccessivamente numerose e frammentate, e il superamento di regimi speciali e bonus, che negli anni si sono stratificati e hanno eroso la base imponibile.

Semplificazione delle basi imponibili

L’attuale sistema è caratterizzato da definizioni, esclusioni e trattamenti particolari che lo complicano e ne riducono la neutralità:

- l’IRPEF è frammentata tra regimi sostitutivi e deduzioni specifiche;

- l’IRES è appesantita da regole di calcolo troppo tecniche e onerose;

- l’IMU si basa su valori catastali non aggiornati;

- l’IVA applica aliquote diverse anche a beni quasi identici.

Questo produce complessità, arbitraggi e costi amministrativi. L’obiettivo è uniformare le regole di calcolo, ridurre eccezioni e aliquote differenziate, e ancorare le basi imponibili a criteri più semplici e trasparenti. La strategia non è concentrarsi su una singola imposta, ma riequilibrare il sistema fiscale e renderlo più chiaro, riducendo il peso sui redditi da lavoro.

Contributi sociali e pensioni

Gran parte del prelievo sul lavoro deriva dai contributi sociali. Una riduzione strutturale è possibile solo agendo sulla spesa pensionistica, oggi oltre il 16% del PIL. Per questo si rinvia alla tesi programmatica del team “Mercato del lavoro”, che ha elaborato proposte specifiche.

Imposizione societaria

Proponiamo la progressiva eliminazione dell’IRAP. Per il settore privato, si prevede una riduzione graduale dell’aliquota fino all’azzeramento. Per le amministrazioni pubbliche, l’abolizione richiede una revisione del modello di finanziamento regionale. L’intervento deve preservare la sostenibilità fiscale ma al contempo competitività e occupazione.

Riequilibrio del carico fiscale

Si fissa l’obiettivo di ridurre il cuneo fiscale sui redditi da lavoro, riequilibrando il prelievo verso patrimoni, rendite e consumi. Questo processo deve essere accompagnato da un percorso credibile di riduzione della spesa pubblica, condizione necessaria per abbassare la pressione fiscale complessiva.

Interventi transitori

Riforme di ampio respiro e inevitabilmente complesse come quelle di cui sopra possono essere accompagnate da interventi mirati di più immediata implementazione:

- limitare il “regime forfettario” alle attività minime e con limitazione temporale, come era nella concezione iniziale;

- far progressivamente convergere la tassazione dei Titoli di Stato (e simili) e dei redditi da locazione verso quella degli altri redditi da capitale;

- comprendere tutti i patrimoni nell’ISEE, rimuovendo le attuali esenzioni;

- destinare allo Stato la quota di 8xMille senza scelta di destinazione, invece di redistribuirla tra confessioni religiose;

- rimuovere gli incentivi fiscali che favoriscono il modello familiare a percettore unico di reddito;

- revisionare e progressivamente ridurre il bonus “rientro dei cervelli”;

- eliminare le micro-tasse, di scarso gettito ma ad alto costo amministrativo, per esempio:

- il “superbollo”, tassa occulta dal gettito marginale che penalizza il settore automotive, non contribuisce a ridurre le emissioni né orienta verso scelte di mobilità più sostenibili;

- la “tassa etica”, addizionale del 25% su IRPEF/IRES applicata ai redditi derivanti da materiale pornografico che semplicemente spinge i sex-workers a trasferirsi all’estero;

- il canone RAI.

Secondo pilastro previdenziale

Il sistema attuale è fragile, segmentato e fiscalmente inefficiente, con bassa partecipazione dei lavoratori e regole che penalizzano chi ha redditi bassi o carriere discontinue.

Proponiamo:

- una riforma fiscale secondo lo schema EET, applicata solo ai contributi e rendimenti futuri, per tutelare il principio di legittimo affidamento ed evitare il rischio di doppia imposizione;

- l’estensione del contributo datoriale a tutti i dipendenti;

- il rafforzamento della rendita previdenziale come strumento di stabilità;

- una revisione del TFR, con prospettiva di conferimento obbligatorio nei fondi pensione e maggiore trasferibilità europea;

- l’equiparazione delle gestioni patrimoniali agli altri strumenti di investimento, rimuovendo la tassazione annuale delle plusvalenze non realizzate in favore della tassazione al realizzo.

Patrimoni

Serve una riforma organica che li trasformi in una base imponibile stabile da affiancare ai redditi, tramite imposte separate o un approccio onnicomprensivo.

In via transitoria proponiamo:

- l’aggiornamento periodico dei valori catastali, tenendo in considerazione anche i prezzi di mercato, per determinare la base imponibile dell’IMU;

- l’inclusione degli immobili adibiti ad abitazione principale nella base imponibile dell’IMU dovrebbe considerare anche l’indebitamento residuo, applicando il tributo sul valore netto della proprietà. In questo modo l’IMU tornerebbe a essere un vero strumento di finanziamento diretto degli enti locali, consentendo di ridurre o eliminare le addizionali regionali e comunali;

- il riallineamento della tassa di successione agli standard internazionali, con minori franchigie, maggiori aliquote e limitazione delle esenzioni per grado di parentela.

Contrasto all’evasione

La priorità di intervento sono le micro attività e i lavoratori autonomi che operano nel mercato B2C, dove oggi si concentra la parte più rilevante del tax gap italiano.

Proponiamo:

- l’uso integrato di tecnologie avanzate (intelligenza artificiale, analisi dei dati bancari e tracciamento dei pagamenti elettronici) per costruire profili di rischio individuali e rendere i controlli più selettivi;

- l’unificazione delle funzioni di riscossione all’AdE;

- la riforma della giustizia tributaria per garantirne l’indipendenza e l’efficienza;

- l’eliminazione di condoni straordinari e generalizzati, pur mantenendo la possibilità di non perseguire microviolazioni o irregolarità meramente formali;

- la riforma dell’ISEE, aumentando il peso del patrimonio rispetto al reddito, così da rendere l’indicatore più aderente alla reale capacità economica delle famiglie ed evitare che le prestazioni di welfare vengano destinate a soggetti che non ne hanno effettivo diritto;

- la garanzia di stabilità normativa, intesa come impegno del Parlamento a garantire coerenza e continuità nella legislazione fiscale, evitando interventi frammentati e frequenti che minano la certezza del diritto e la pianificazione economica di imprese e contribuenti.

Obiettivo finale

Non si tratta solo di ridisegnare aliquote e regimi, ma ricostruire un sistema fiscale più equo, semplice e sostenibile. Un sistema che non penalizzi chi lavora e produce, che richieda un contributo proporzionato a patrimoni e rendite, e che liberi risorse per innovazione, crescita e occupazione qualificata. Solo così il fisco potrà tornare a essere non un freno, ma uno strumento di fiducia e di sviluppo per l’Italia.

Riferimenti

- Relazione sul rendiconto generale dello Stato 2024

- Entrate Tributarie 2024 - MEF

- TUIR - MEF

- IRAP - Borsa Italiana

- IMU - MEF

- IVA - Borsa Italiana

- Pressione fiscale - OCPI

- Successioni - Ade

- Successioni - Sole 24 Ore

- IRPEF dipendenti - OCPI

- I redditi degli italiani- OCPI

- Tassazione redditi italiani - OCPI

- Successioni in Europa - OCPI

- Spese fiscali - OCPI

- ISTAT: indicatori di disuguaglianza distributiva nelle piccole aziende

- Produttività, salari e prezzi nelle regioni italiane